Upozornění: Od 1.1.2025 v Helios Red legislativně nepodporujeme moduly Mzdová evidence a Personalistika, viz Nové mzdy

Účetnictví a Daňová evidence - Nejčastější dotazy k problematice Kontrolního hlášení

Pokud v tomto článku nenajdete vše, co potřebujete, připravili jsme pro Vás webinář na stejné téma, jehož záznam si můžete zakoupit zde.

Na webináři se dozvíte:

- komu vzniká povinnost podání

- jaké jsou druhy hlášení

- termíny podání

- sankce a další

A samozřejmě Vám řekneme, jak je Helios Red připraven, abyste mohli jednoduše připravit kontrolní hlášení pro jeho podání (ať datovou schránkou nebo přímo na EPO).

Nevíte, co to je webinář? Dozvíte se to zde.

Nejčastější dotazy k problematice Kontrolního hlášení

Faktura přijatá s datem DUZP 29.12.2015, doručena v 5.1.2016

Datum Doručeno: 5.1.2016

Datum DUZP: 29.12.2015 ( MUSÍ být totožný s datem DUZP na daňovém dokladu), je dnem DPPD v kontrolním hlášení a tedy jedním z parametrů pro párování. Tento doklad ale bude z párování vyjmut vzhledem k tomu, že DUZP je z 12/2015, dodavatel tedy odvedl daň již v přiznání DPH v prosinci 2015.

Datum Účtovat: je vyplněno programem dle nastavení v konfiguraci modulu na záložce Pohledávky a závazky „Pro účtování převzít datum: Doručeno/DUZP/Přiznání DPH. Toto datum lze dle potřeby uživatele změnit.

Datum Přiznání DPH: dle tohoto data vstupuje doklad do přiznání DPH i Kontrolního hlášení. V našem případě tedy je vyplněno programem dle legislativy – tuzemská přijatá plnění datem v poli Doručeno, plnění v Režimu přenesení daňové povinnosti datem v poli DUZP, Pořízení zboží z EU a Služba od osoby reg. v EU datem v poli DUZP. Datum Přiznání DPH může být uživatelem změněno, a to u přijatých faktur pouze v případě tuzemského přijatého plnění.

Fakturu lze zadat do účetnictví do období prosince 2015, kde bude zaúčtována. Nárok daně půjde do přiznání k DPH a do kontrolního hlášení v lednu 2016. V případě zaúčtování nákladů dohadnou položkou interním dokladem do prosince 2015, je faktura zadána do přijatých faktur účetnictví až v období ledna 2016, při účtování pak zúčtována dohadná položka.

Opravný daňový doklad k vydané faktuře – DUZP 27.1.2016, odsouhlaseno s odběratelem 10.2.2016

Na zadané vydané faktuře – opravném daňovém dokladu zůstává DUZP stejné jako v okamžiku vystavení tohoto dokladu, tj. datum v poli DUZP bude 27.1.2016. Je potřeba pouze změnit datum v poli Přiznání DPH, které musí spadat do období, kdy byl opravný daňový doklad odsouhlasen. V našem příkladu tedy v poli datum Přiznání DPH bude 10.2.2016.

Opravný daňový doklad bude v přiznání k DPH a v kontrolním hlášení v období únor 2016, nicméně DPPD v kontrolním hlášení bude 27.1.2016 (reálné DUZP z prvotního dokladu).

Zadání dokladu s tržbami ( denní / týdenní tržby)

Tržby na pokladně jsou zadávány sumárně za určité období ( den, týden, měsíc apod.). Celková hodnota tržby tedy může přesáhnout hranici 10tis.Kč vč. DPH. Tato uskutečněná plnění lze zadat jediným prvotním dokladem (např. příjmovým pokladním dokladem) za předpokladu, že ani jeden dílčí prodej plátci DPH nebo podnikateli-neplátci, který má DIČ, není vyšší než 10tis.Kč vč. DPH. Pokud v programu na dokladu s uskutečněným plněním nad 10tis. Kč vč. DPH není uveden odběratel s DIČ, pak je toto plnění při generování kontrolního hlášení automaticky převedeno do oddílu A.5.

POZOR! Jakékoliv dílčí prodeje nad 10tis.Kč vč. DPH podnikateli s DIČ nebo právnické osobě nepovinné k dani (má DIČ) musí být v programu uvedeny zvlášť na samostatném dokladu (např. samostatném příjmovém pokladním dokladu). Taková plnění musí mít uvedeno u odběratele DIČ a spadají do oddílu A.4. kontrolního hlášení.

Zadání sumárního výdajového pokladního dokladu s celkovou hodnotou nad 10tisíc Kč

Pro zadání výdajového pokladního dokladu, který je sumářem více jednotlivých přijatých plnění, jsou připraveny speciální kódy DPH: Sumář nákupů s položkami do 10 000Kč. Tento kód v číselníky / kódy DPH není označen jako aktivní. Pokud jej uživatel potřebuje použít, je nutné jej jako aktivní označit (oprava zvoleného kódu a zaškrtnutí parametru Aktivní pro DPH).

POZOR! Jednotlivá dílčí plnění na sumárním výdajovém pokladním dokladu by neměla být vyšší než 10tis.Kč vč. DPH! Program při zadání položky vyšší než 10tis.Kč vč. DPH uživatele upozorní propustnou chybou, lze tedy v zadávání pokračovat dál.

Doklady s kódem Sumář nákupů s položkami do 10 000Kč vstupují do kontrolního hlášení do oddílu B.3 bez ohledu na celkovou výši zadaného dokladu.

Jednotlivá přijatá plnění nad 10tis.Kč vč. DPH mají být dle legislativy zadávána na samostatné prvotní doklady s uvedením DIČ dodavatele, do kontrolního hlášení patří do oddílu B.2.

Zadání faktury s konečným vyúčtováním zálohové faktury – vyúčtování na částku nižší než 10tis.Kč vč DPH

Konečné vyúčtování zálohy je nižší než 10tis.Kč vč. DPH, plnění je zaplaceno zálohovou fakturou, v okamžiku úhrady je vystavena konečná faktura (daňový doklad na přijatou platbu vystaven není, vystavovaly by se dva doklady – konečná faktura i daňový doklad na přijatou platbu – zároveň).

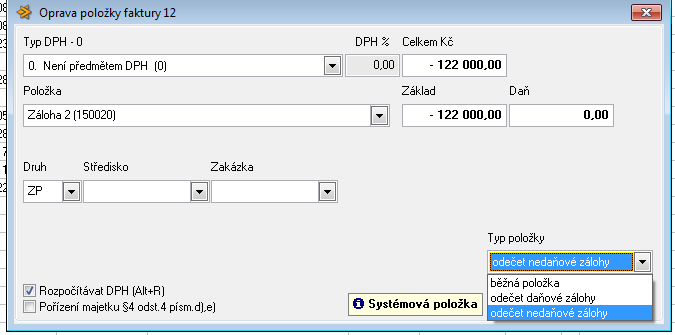

V programu jsou jednotlivé položky dokladů označovány jako běžná položka, odečet nedaňové zálohy a odečet daňové zálohy.

Pokud je v programu nastaveno druhové členění pro zpracování zálohových faktur dle doporučení, pak jsou jednotlivé položky vyúčtování záloh označovány automaticky programem.

V případě evidence a vyúčtování záloh jiným způsobem' je potřeba, aby položky označil uživatel:

- odečítanou zálohovou fakturou volbou odečet nedaňové zálohy

- odečítanou hodnotu daňového dokladu k přijaté platbě volbou odečet daňové zálohy

Program vyhodnocuje doklad vyúčtování z položek, tj. bez ohledu na celkovou hodnotu dokladu v poli Celkem. Pokud je tedy na dokladu vyúčtování zálohové faktury položka s DPH vyšší než 10tis. Kč, bude zobrazena v kontrolním hlášení v oddílu A.4.

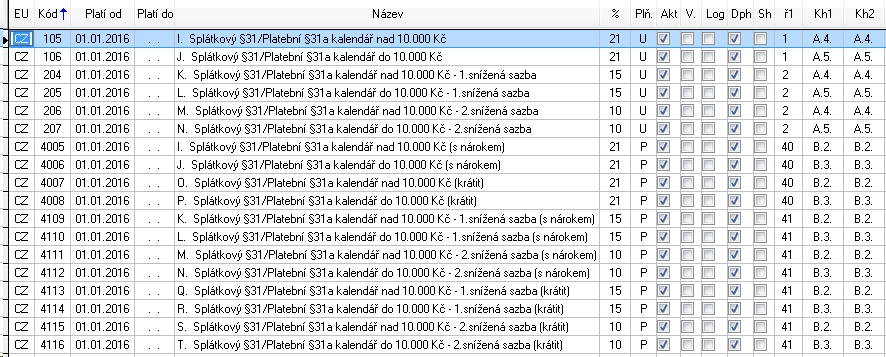

Zadání dokladu splátkového / platebního kalendáře

Nutné zvolit správný kód na položce prvotního daňového dokladu dle celkové hodnoty kalendáře (dle hodnoty součtu jednotlivých dílčích splátek / plateb na splátkovém / platebním kalendáři).

Kódy DPH jsou připraveny v číselníky / kódy DPH a to varianty pro různé sazby DPH, s nárokem i krátit: